证监会消息,1月8日2家企业首发上会,2家获通过。上周IPO审2过2,本周同样审2过2,2019年的前两场IPO发审会4过4,难道2019年IPO开始回暖?

|

2019年1月8日IPO上会基本情况 |

||

|

申报企业 |

审核情况 |

上市板块 |

|

云南震安减震科技* |

过会 |

创业板 |

|

南京泉峰汽车精密技术 |

过会 |

主板 |

上会企业的净利润情况 单位:亿元

|

申报企业 |

2017年度 |

2016年度 |

2015年度 |

|

云南震安减震科技* |

0.65 |

0.69 |

0.54 |

|

南京泉峰汽车精密技术 |

0.75 |

0.55 |

0.39 |

保荐团队

|

申报企业 |

注册地 |

所属行业 |

拟上市地 |

保荐机构 |

会计师事务所 |

律师事务所 |

|

云南震安减震科技* |

云南 |

橡胶和塑料制品业 |

创业板 |

民生证券 |

信永中和 |

国浩律师(上海)事务所 |

|

南京泉峰汽车精密技术 |

江苏 |

汽车制造业 |

主板 |

中国国际金融 |

德勤华永 |

北京市嘉源律师事务所 |

平均排队时间为823天

|

申报企业 |

首次披露时间 |

IPO审核时间 |

排队时间 |

|

云南震安减震科技* |

2015/7/30 |

2019/1/8 |

1258 |

|

南京泉峰汽车精密技术 |

2017/12/15 |

2019/1/8 |

389 |

01 云南震安减震科技股份有限公司

经营业务

公开资料显示,震安科技是国内领先的建筑隔震整体解决方案供应商,主要从事建筑隔震橡胶支座的研发、生产、销售,并提供隔震咨询,隔震设计,隔震橡胶支座安装指导、更换、维护等相关技术服务。

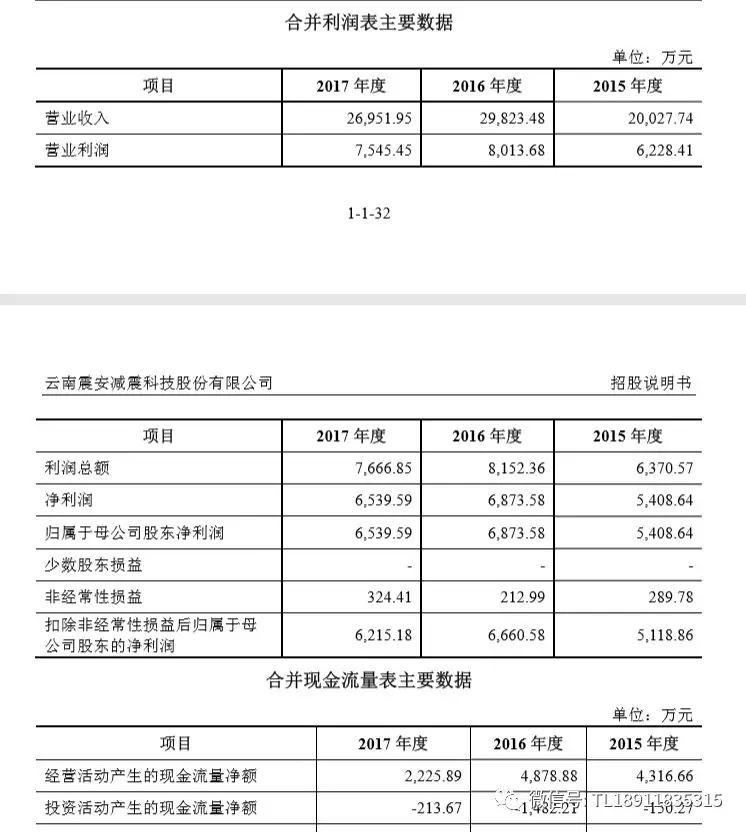

2015-2017年,震安科技实现营业收入2亿元、2.98亿元和2.7亿元,同期净利润分别为5408.64万元、6873.58万元和6539.59万元。公司2017年营收和净利润与2016年相比,都有一定程度的下滑。

拟募资约3亿元扩产能

震安科技计划通过本次IPO募集资金约3.16亿元,投向减隔震制品生产线技术改造项目。招股书提示,该项目建成投产后,公司新增产能约6万套/年,产能预计会有大幅扩张。

发审委会议提出询问的主要问题

1、2014年,陆爱萍、石静芳将所持发行人全部股权转让给李涛,李涛为公司实际控制人。请发行人代表:(1)结合发行人2013、2014年的财务及经营状况,说明陆爱萍、石静芳将所持发行人全部股权按原入股价格转让给李涛的原因及合理性;(2)说明李涛是否存在代他人持有股份的情形,发行人是否存在其他股权代持情形;(3)说明石静芳、陆爱萍通过尹傲霜代持发行人股份的原因,是否存在违反法律法规或竞业禁止义务的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、发行人部分股东、资产、员工来源于云南省地震工程研究院等单位原下属单位云南正安公司,云南正安于2015年注销。请发行人代表说明:(1)发行人与云南省地震工程研究院的业务关系,是否对其存在重大依赖;(2)发行人是否存在损害云南正安利益或存在其他利益输送的情形;(3)发行人现有专利权、核心技术,是否涉及云南地震工程研究院的科研成果或相关人员的职务成果,是否存在纠纷或潜在纠纷风险。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、请发行人代表说明:(1)营业收入主要来源于云南省的原因及合理性,是否具备拓展云南省外市场的能力;(2)2018年盈利预测收入和净利润大幅增长的原因及合理性;(3)2017年营业收入及净利润下滑的原因及合理性;(4)对照销售合同主要条款、收款政策,说明其指导隔震产品的安装仅属于产品售后服务、不涉及隔震产品质量的合理性;(5)发生事故时的责任追究机制,是否存在需要计提预计负债的情形;(6)应收账款周转率逐年降低的原因及合理性,是否存在提前确认收入、放宽信用政策促进销售的情形;(7)市场推广费金额较大,且支付对象主要为个人的原因及合理性,是否存在商业贿赂等违反法律法规的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、请发行人代表说明:(1)毛利率总体水平较高的原因及合理性;(2)报告期内主要原材料钢板、铅锭价格持续上涨的情况下,主营业务毛利率仍总体增长的原因及合理性;(3)云南省内项目、创新性项目销售定价及毛利率高于省外项目、一般项目的原因及合理性;(4)发行人部分工序由自行完成改为转让给华创机械外协加工的必要性,相关交易定价的公允性,与发行人是否存在关联关系,是否存在利益输送情形。请保荐代表人说明核查依据、过程并发表明确核查意见。

5、发行人产品单一,建筑隔震产品占比85%以上。请发行人代表说明:(1)发行人的竞争优势和核心竞争力;(2)隔震行业的市场容量和发展趋势;(3)减震和隔震的区别和联系,隔震是否为主流技术;发行人主要产品是否存在被替代的风险。请保荐代表人说明核查依据、过程并发表明确核查意见。

02 南京泉峰汽车精密技术股份有限公司(首发)获通过

南京泉峰汽车精密技术股份有限公司(简称“泉峰汽车”),本次拟公开发行股票不超过5,000万股,不低于发行后总股本的25%。拟登陆上交所,预计融资规模约6.52亿元,其中5.52亿元用于年产150万套汽车零部件项目、1亿元补充流动资金。

此次保荐及承销商为中国国际金融,发行人会计师为德勤华永,发行人律师为嘉源律师事务所。

主营业务

公司主要从事汽车关键零部件的研发、生产、销售,逐步形成了以汽车热交换零部件、汽车传动零部件和汽车引擎零部件为核心的产品体系,公司产品主要应用于中高端汽车。此外,公司还生产部分洗衣机零部件产品。

营收和净利润上涨

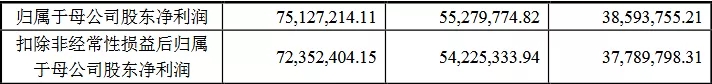

2015年-2017年,泉峰汽车实现营业收入5.91亿元、6.99亿元和9.23亿元,净利润分别为3859.38万元、5527.98万元和7512.72万元。

发审委会议提出询问的主要问题

1、报告期发行人收入持续增长,扣非净利润增幅高于收入增幅,应收账款余额增长较快,综合毛利率呈上升趋势。前五大客户销售收入占比约80%。请发行人代表说明:(1)收入、利润大幅增长的原因及合理性,趋势是否与同行业可比公司基本一致;(2)扣非净利润增幅高于收入增幅的原因;(3)应收账款余额增长较快的原因,应收账款周转率逐年下降且与同行业变动趋势不一致的原因;(4)汽车类产品毛利率持续上升的原因,是否与同行业可比公司趋势一致;(5)客户集中度较高是否为行业惯例,与主要客户交易是否具有可持续性,对前五大客户是否存在重大依赖。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、发行人产品主要为汽车关键零部件,受乘用车行业的周期性波动影响。请发行人代表说明:(1)近年尤其2018年以来乘用车相关政策及行业发展和市场竞争格局的变化对发行人未来业务发展和持续盈利能力是否会产生重大不利影响;(2)发行人核心竞争力及在行业中的地位;(3)2018年四季度预测经营业绩同比大幅上升的原因及合理性,其中11-12月大部分产品销售数量、单价、毛利率高于1-10月的原因及合理性,2018年度盈利预测是否合理谨慎。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、报告期,发行人主要产品产量明显低于销量,生产人员人均产量呈下降趋势,产成品余额持续增长,退换货金额占收入比重持续上升,经营活动现金流量净额持续下降。请发行人代表说明:(1)主要产品产量明显低于销量的原因及合理性,是否与产成品期末余额变动匹配;(2)2017年人均产量大幅下降的原因及合理性,人员变动情况披露是否真实准确;(3)2018年上半年产成品期末余额大幅增加的原因及合理性,未披露寄售仓发出商品的原因及合理性;(4)经营活动现金流量净额持续下降,且最近一期为大额负值的原因。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、发行人关联企业众多,报告期发行人与关联方之间存在关联交易、资金拆借、关联方贷款走账以及无真实贸易背景的票据融资问题。请发行人代表说明:(1)上述关联企业是否与发行人经营相同或相似业务,是否存在同业竞争;(2)上述关联企业与发行人实际控制人、董监高、其他核心人员是否存在关联关系或利益安排,是否存在委托持股的情形,是否存在为发行人承担成本费用的情形;是否存在利益输送的情形;(3)相关关联交易价格是否公允;(4)在完善相关内控机制方面的整改情况。请保荐代表人说明核查依据、过程并发表明确核查意见。

让更多人懂股权投资!

北京青创伯乐投资有限公司是一家专业的私募股权投资机构,总部位于北京金融街,南靠央行200米,北邻证监会100米,东距全国股转系统(新三板)50米。主要业务为投资高成长的优质企业,同时,为高净值人士提供通过股权投资实现财富增值的服务。主要投资新能源、新材料、大健康和TMT等领域;其中比较知名的企业有金力永磁(300748)、三六零(601360)、创世生态(430159)、安达科技(830809)、凌志环保(831068)、中天羊业(430682)、湘村股份(835920)、钢诺新材(838180)、瑞阳科技(834825)、苏州园林(833209)、海泰新能(835985)、海航冷链(831900)、江苏铁科(833442)、七丹药业(832599)、中科恒运(836277)等三十多家企业。如有优质的项目,请将商业计划书发送至:bp@bolecap.com。

青创伯乐秉承“产业为本、金融为器”的理念,以“让更多人懂股权投资”为使命,致力于成为一家推动社会进步的企业!

版权所有:北京青创伯乐投资有限公司 备案:京ICP备15049087号-1

联系电话:010-89366598 Email:bole@bolecap.com 商业计划书接收Email:bp@bolecap.com

公司地址:北京市西城区金融街27号投资广场B座701室